Сегодня все больше людей стремятся сохранить постоянное место работы после выхода на пенсию. Для одних это способ подольше оставаться "в строю", для других - денежное подспорье. В этой статье мы затронем порядок уплаты налогов работающими пенсионерами.

Платить или не платить?

Платят ли налоги работающие пенсионеры? Конечно же, платят. В нашей стране налоги взимаются до тех пор пока есть с чего их взимать. Чтобы не платить налоги, нужно либо лишиться объекта налогообложения (земли, имущества, зарплаты), либо приобрести статус льготника.

Статус пенсионера дает работающим гражданам следующие права:

- не платить налог на имущество в отношении одного объекта некоммерческой собственности по выбору;

- получать налоговые вычеты из базы по НДФЛ;

- пользоваться региональными и местными налоговыми льготами, установленными для пенсионеров.

Все, что выходит за рамки перечисленного, работающие пенсионеры уплачивают в общем для остальных граждан порядке.

Отдельно необходимо сказать о пенсионерах - "федеральных льготниках". В отличие от обычных пенсионеров для этих категорий предусмотрена своя собственная отличная от других система льгот. Кто же это такие? Это ветераны ВОВ и боевых действий, инвалиды, бывшие военнослужащие, граждане пострадавшие от радиации.

Льготы по налогам для федеральных льготников предусмотрены практически во всех региона. Они в подавляющем большинстве и с небольшими ограничениями не платят ни имущественный, ни транспортный, ни земельный налоги. Если вы относитесь к одной из указанных категорий, рекомендуем вам обратиться в налоговую инспекцию по вашему региону, где вам подробно расскажут о том, как и когда вы можете получить положенную вам льготу.

Подоходный налог

Все заработки граждан, полученные от трудовой, авторской или иной деятельности, в нашей стране облагаются подоходным налогом. В этом смысле работающие пенсионеры мало чем отличаются от "обычных" граждан не пенсионного возраста. Они также работают, получают зарплату и точно также платят с нее подоходный налог.

Помимо заработной платы, НДФЛ взимается в полном объеме с выигрышей, дивидендов, пенсий, получаемых по договорам негосударственного пенсионного страхования.Своевременно уплачивая подоходного налога, работающие пенсионеры приобретают право на возврат его части с суммы фактических затрат:

- на образование, лечение, медикаменты, купленные гражданами для себя или членов своей семьи,

- на покупку санаторно-курортных карт и путевок, полисов ДМС,

- на оплату договоров с НПФ,

- понесенных на покупку и строительство жилой недвижимости,

- по уплате процентов по ипотечным договорам,

- по реализации ранее приобретенной жилой недвижимости,

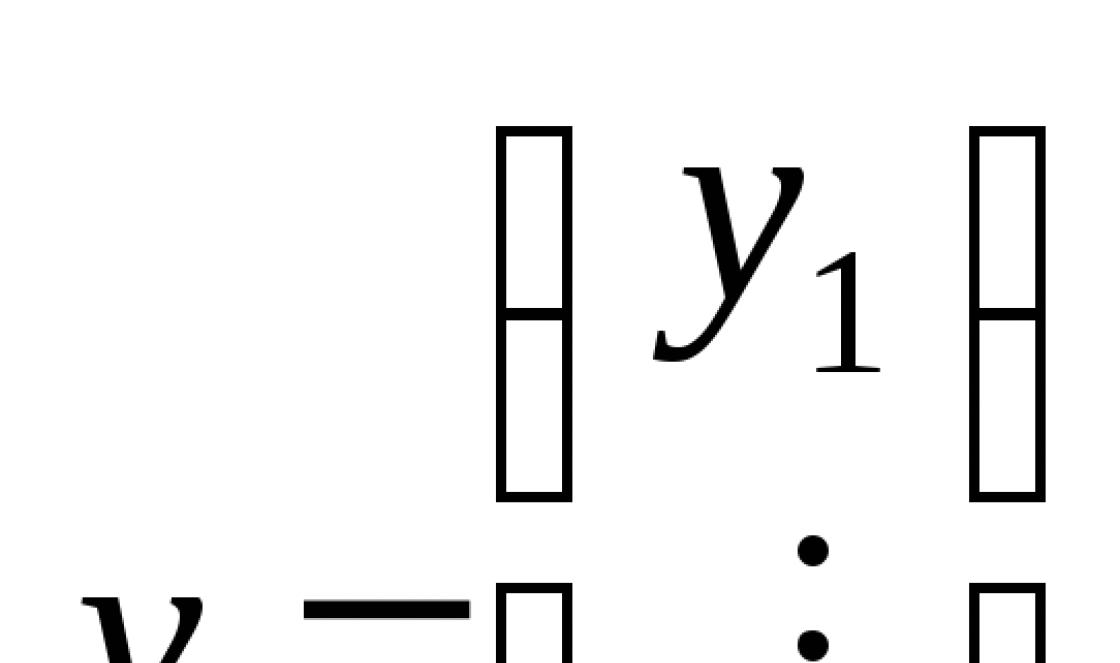

В пределах следующих лимитов:

- 50 тыс. руб. на обучение;

- 120 тыс. на лекарства, медуслуги, добровольное страхование, негосударственное пенсионное страхование;

- 2 млн. руб. при покупке жилой собственности;

- 3 млн. руб. по уплате процентов;

- 1 млн. руб. по расходам на реализацию имущества.

Обратиться за вычетом можно не более чем через три года после возникновения права на них. Данное правило распространяется на все виды вычетов, кроме имущественного. Пенсионеры могут получить имущественный вычет в любое время при наличии доходов, облагаемых НДФЛ, либо перенести его (вычет) на предыдущие налоговые периоды (но не более трех), если такие доходы у них были в прошлом. Так пенсионер, уволившийся в 2013 году, а в 2015 году купивший квартиру, может получить вычет за 2012 и 2013 годы.

Для получения вычета необходимо подать налоговую декларацию в ФНС, взять справку об уплаченных налогах на работе и представить документы, удостоверяющие право на вычет.

Транспортный налог

Поскольку транспортный налог относится к региональным, то и категории граждан, которые от него освобождаются, определяются законами регионов. На данный момент налог с одного транспортного средства установленной мощности могут не платить работающие пенсионеры Санкт-Петербурга, Красноярского края, а также Ленинградской, Свердловской, Пермской, Челябинской областей.

Частично от уплаты налога освобождены пенсионеры Самарской и Нижегородской области.

Земельный налог

Опираясь на муниципальное налоговое законодательство, мы выяснили, какие льготы по земельному налогу распространяются на работающих пенсионеров. Освобождены от уплаты земельного налога пенсионеры в:

- Санкт-Петербурге;

- Сама;

- Саратове;

- Перми;

- Ростове-на-Дону;

- Волгограде.

Освобождение распространяется на участки установленной площади. За все, что больше лимита, пенсионеры платят уже в обычном порядке.В ряде регионов действует также льготная ставка по налогу. Так например 50% скидку получат жители пенсионного возраста в Омске и Новосибирске.

Налог с пенсии

С тех пор как Украина ввела налог на пенсию, поползли слухи, что нечто подобное скоро ожидает и россиян. Напомним, с 2015 года украинские пенсионеры платят подоходный налог с суммы пенсии, превышающей три минимальных оклада. Нововведение коснулось как работающих, так и безработных пенсионеров. Кстати, подобная практика не такая уж и редкость в странах Европы. Наравне с Украиной похожая система налогообложения принята также в Эстонии и Греции.

Впрочем, российские пенсионеры все еще могут спать спокойно. Вопреки домыслам, государственная пенсия (и страховая, и накопительная) в России по-прежнему полностью освобождается от налогообложения. При этом налог не будет взиматься даже если накопительная часть пенсии находилась в негосударственном пенсионном фонде.

Однако учтите: освобождение касается только обязательного пенсионного страхования. Если работодатель заключил с НПФ договор о пенсионном страховании своих работников, то все отчисления в него будут облагаться подоходным налогом. То же самое касается договоров НПС, заключенных гражданином в отношении других лиц, например, членов его семьи.

Вопреки сложившемуся мнению, достижение пенсионного возраста не является основанием для прекращения налоговых выплат государству. В России зачастую пожилые люди вынуждены платить налоги наравне с молодежью. Для данной категории населения предусмотрен довольно обширный список льгот и освобождений от выплат. В статье рассмотрим подробнее какие налоги не платят пенсионеры.

Казалось бы, определить данную категорию просто. По мнению большинства граждан, пенсионерами являются люди, достигшие определенного возраста, который предусматривается законом, как пенсионный. С одной стороны, это правда, с другой, данное определение не представляет все возможные исчерпывающие характеристики. Давайте посмотрим, какие граждане на территории Российской Федерации признаются пенсионерами.

| Категория граждан | Описание |

|---|---|

| Действительно, самый распространенный тип данной категории налогоплательщиков – достигшие определенного возраста взрослые люди. Так, женщины уходят на заслуженный отдых на отметке в 55 лет, мужчины – 60. По-другому ситуация обстоит для тех граждан, которые находятся на службе у государства. Для них пенсионный возраст составит 63 года и 65 лет для женщин и мужчин соответственно. Данные изменения вступили в силу относительно недавно, чем вызвали некоторое общественное недовольство. |

| Согласно показаниям специалистов медико-социального бюро человек также может быть признан пенсионером. При этом экспертиза должна выявить у гражданина инвалидность, чтобы признать его неработоспособным или дать освобождение от продолжения трудовой деятельности. |

| Люди, которые получают пенсию ввиду смерти кормильца, родственника, в обязательном порядке близкого, который являлся источником поступления дохода, а соответственно и существования потенциального пенсионера. |

| Еще одна категория представлена льготниками, признанными таковыми за заслуги перед государством. Каждый из них получал награду федерального значения. Как правило, это люди, которые:

|

Перечисленные выше граждане законодательно являются пенсионерами, и при этом отличаются от остальных категорий касательно выплаты налогов.

От каких налогов освобождаются пенсионеры

Тенденция в нашем государстве, касающаяся льгот для категории граждан, вышедших на заслуженный отдых, наметилась не радужная. Согласно поступающей информации, планируется постепенное увеличение возраста, который будет считаться пенсионным, еще и подразумевается отмена некоторых предоставляемых им льгот. Однако, на сегодняшний день актуальная ситуация сложилась для пожилых людей вполне благоприятная.

С начала в обязательном порядке следует уяснить, что получение льгот носит принцип заявительный, то есть стать льготником и освободиться от некоторых выплат или просто их понизить может лишь тот, кто свое право озвучит. В противном случае, государство на послабление для граждан «нарываться» не будет.

Помимо налогообложения, пенсионеры во многих случаях имеют право на получение послаблений в виде:

- оплаты затраченных на транспорт средств в процессе выезда к месту отдыха для жителей северных регионов;

- оплата сверхурочных отпусков для граждан пенсионного возраста, продолжающих вести рабочую деятельность.

Теперь давайте перейдем непосредственно к рассмотрению налоговых льгот.

Освобождение от имущественного налога

От данной выплаты в пользу государства, проживающие на территории России пенсионеры, являющиеся ее налоговыми резидентами, освобождены.

Распространяется освобождение не только на завершивших карьерную деятельность пожилых людей, но и продолжающих работать. В НК РФ это прописано четко, в статье 407. При этом соблюдаться должно главное условие: пенсионные начисления в пользу гражданина обязаны выплачиваться в порядке, законодательно установленном, и никак более. В данной ситуации от уплаты имущественного налога пожилой человек освобождается, даже если имеет недвижимость в собственности.

Однако помните, и в этом случае при отсутствии должного заявления, пенсионеру предоставят налоговое уведомление о необходимости произвести выплату. При уходе на заслуженный от работы отдых обязательно уведомите о появившемся праве на освобождение налоговую службу.

Обнуление выплат производится на недвижимое имущество:

- гаражи;

- дачи;

- места для хранения и содержания машины;

- личные библиотеки;

- комнаты и другие помещения, которые эксплуатируются в роли творческих мастерских;

- дома;

- музеи, не находящиеся в государственной собственности,

- ателье по пошиву и починке одежды;

- картинные галереи;

- жилые комнаты;

- строения для ведения хозяйственных работ, общий размер которых суммарно не превышает 50 метров в квадрате;

- сооружения, построенные на участках земли, использующихся в хозяйственных целях;

- жилые помещения в многоквартирном здании;

- недостроенные объекты.

Решение об отмене налоговых выплат по недвижимости для пенсионеров действительно, но для каждого типа имущества в единичном экземпляре. Приведем пример. Вы являетесь пенсионером и владеете следующими объектами:

- квартирой;

- небольшим загородным домиком;

- машино-местом.

От выплат в пользу государства за владение данным имуществом вы в полной мере освобождаетесь абсолютно законно. А теперь представим, что у вас в собственности находятся:

- небольшой домик;

- две квартиры в центре города.

Получается, за домик и одну из квартир уплата не предполагается, однако же, за вторую придется в полной мере заплатить, поскольку она повторяет по виду уже имеющееся у вас имущество.

Чтобы получить налоговую льготу, необходимо лично явиться в отделение налоговой службы, к которой относится пенсионер по месту жительства, и предоставить пенсионное удостоверение. Именно этот документ является основанием для получения льготы и отказа от выплаты имущественного налога.

Внимание! Если до 2015 года вы уже предоставляли в инспекцию данный документ и льготу на имущество получали, тогда, согласно букве закона, вы освобождаетесь не только от налога, но и от необходимости повторно являться в налоговую службу и подтверждать статус пенсионера.

В том случае, когда в собственности пожилого гражданина имеется два и более объекта одинакового типажа, ему необходимо до наступления ноября в год выхода на пенсию подать в налоговую службу личное заявление, в котором будет указана недвижимость, освобождаемая от налога. Да, данное решение гражданин может принять лично, однако торопитесь, так как если до указанной даты заявление предоставлено не будет, инспекция определит освобожденный от обложения имущественный объект самостоятельно.

Разумеется, «снять» налогообложение лучше всего с недвижимости, имеющей наибольшую площадь, однако вы вольны выбирать любую. Вместе с предоставлением пенсионного удостоверения обязательно требуется заполнение заявления.

При приобретении недвижимости добиться права «обнулить» выплаты в пользу государственного бюджета смогут лишь те граждане пенсионного возраста, которые карьерную деятельность продолжают вести, получается, все еще выплачивают налог на доходы физического лица. Раз с пенсий данное отчисление не снимается, освободиться от имущественных выплат могут лишь те пожилые граждане, которые оставили рабочий пост совсем недавно, то есть предшествующие перед покупкой квартиры, дома или другой недвижимости годы успешно отработали.

Суть введенной льготы заключается в следующем: получатель пенсии может оставшиеся вычеты за имущество по налогу для физических лиц перераспределить на прошедшие налоговые периоды. Приведем пример. Вы являетесь пенсионером и приобрели домик за городом. Как только вы официально зарегистрировались в качестве собственника, стала доступна возможность возвращения части затраченных денег посредством вычета. Говоря простыми словами, вам полагается к возвращению некоторая часть суммы, ушедшей на выплаты подоходного налога, который отчислялся до момента приобретения недвижимого объекта.

Получить имущественный вычет возможно лишь в некоторых случаях, при покупке:

- дома;

- комнаты;

- квартиры во многоквартирном доме;

- части одного из перечисленных объектов (доли);

- земли для возведения дома или коттеджа;

- земли с жилым строением.

При этом вычеты на имущество можно получить не только в качестве средств на покрытие части или полностью всех совершенных при покупке расходов, но и для погашения процентов по целевому займу (например, ипотеке). Пенсионеры могут получить данный вычет аж за 36 месяцев, то есть три календарных года, прошедших перед наступлением момента появления остатка от имущественного вычета.

На какую сумму следует претендовать

Определение величины потенциальной выплаты пенсионеру, являющему собственником некоторой недвижимости, зависит от того, какую сумму составит общий размер затраченных на покупку или возведение объекта средств.

Согласно букве закона, максимальная сумма возврата для приобретения жилья составляет 2 миллиона рублей, а для строительства 3 миллиона рублей. Та же цифра в 3 миллиона ограничивает получение государственной компенсации на погашение кредитных процентов, при этом не важно, было ли имущество в итоге приобретено, или займ брался на строительные работы. Данное ограничение действительно с 2014 года.

Приведем пример расчета вычета по имущественному налогу. Представьте, что вы пенсионер, который продолжает работать. В прошлом году вы приобрели и зарегистрировали в качестве собственности загородный домик, цена которого составила 2 миллиона рублей. Согласно букве закона, вы имеете право на получение налогового вычета максимально как раз в размере данной величины дохода. Размер налоговой ставки стандартный и составляет 13%, следовательно, вернется в кошелек следующая сумма: 2 000 000*13% = 260 000 рублей.

Представим теперь, что ваш доход с 2013 по 2016 год составил в рублях соответственно:

- 300 000;

- 320 000;

- 410 000;

- 508 000.

Получается, по наступлению 2017 года, вы сможете получить налоговый вычет за прошедшие 12 месяцев 2016 года и оставшуюся сумму перенести на идущие перед ним года, вплоть до 2013, на сумму имевшихся в распоряжении доходных поступлений. Возвратить ему обязаны 200 000, получается за 2013 год это будет 39 000, далее 41 600, 53 300, 66 000. Данные величины были получены посредством умножения указанных выше выплат на налоговую ставку в 13%.

Из суммы в полагающиеся 2 000 000 надо вычесть весь поступивший доход с 2013 по 2016 года. На получившийся в результате остаток пенсионер может рассчитывать и в дальнейшем, в случае наличия источника обогащения, который будет облагаться налогом на доход физического лица.

Освобождение от выплат налога на доход

Нельзя сказать, что пенсионеры полностью освобождены от выплат подоходного налога, данная информация действительности не соответствует. Однако в данном случае пожилые граждане страны имеют право задействовать льготы. Так, в 2017 году налогообложению не подлежат доходы пенсионеров, полученные из следующих источников:

- от государства, в виде пенсионных выплат;

- страховая государственная компенсация;

- повышающаяся периодически выплата к страховой компенсации;

- пенсия накопительная;

- различные официальные доплаты, установленные законодательно;

- материальная помощь от бывшего места работы;

- купленные на средства бывшего места работы лекарства;

- полученные подарок деньги и вещи;

- оплаченные санаторные путевки от лица организации-работодателя;

- выплаты по инвалидности.

Для всех перечисленных источников сумма, налогом не облагающаяся, составляет до 4 тысяч рублей на 12 месяцев.

Льготы на транспортный налог

Данная выплата относится к категории местных, ее характеристики определяются властями конкретных регионов страны. Оплата указанных отчислений является обязательной. Согласно закону, выплачивать транспортный налог должны владельцы транспортных средств, официально зарегистрированные в этой роли.

Облагающиеся отчислениями средства передвижения:

- машины;

- мотоциклы;

- скутеры и т.д.

От данной выплаты освобождаются следующие категории.

- Инвалиды, передвигающиеся на специально оборудованных транспортных средствах.

- Лодки, имеющие весла или двигатели, силой до пяти «лошадей».

- Население, которое по программе социальной защиты получило от специализированных органов средства передвижения, мощность мотора которых не достигает ста «лошадей».

Налоговой базой для совершения выплат транспортных отчислений считается количество лошадиных сил в двигателе средств передвижения.

Будет ли платить налог пенсионер или же освободится от его уплаты, решают региональные власти каждого субъекта РФ. Чтобы узнать, как обстоит дело в вашей местности, обратитесь за консультацией в отделение налоговой, к которой относитесь согласно месту жительства. Если ответ будет положительным, вам придется составить заявление о просьбе в предоставлении данной льготы, подтвердить свое право на нее и забыть о том, что автомобиль облагается отчислениями в пользу государства.

Льготы на земельный налог

Налог на имеющуюся во владении землю является местным, также как и большинство других государственных отчислений. Согласно налоговому кодексу, федеральный бюджет имеет список льготников, которые не обязаны перечислять в него выплаты, при этом люди, достигшие пенсионного возраста, в данную категорию не входят, следовательно, от уплаты не освобождаются. Однако речь идет исключительно о федеральном уровне. Региональные (местные) власти могут установить посредством издания соответствующих нормативных актов льготы для данной категории граждан, касающиеся выплат в муниципальную казну.

Получить информацию о том, введены ли данные льготы в действие для пенсионеров, находящихся на территории вашего проживания, можно в налоговой инспекции или администрации области. В случае получения положительного ответа, активировать свое право и получить льготы можно стандартным образом, при наличии двух главных документальных элементов:

- пенсионного удостоверения;

- заявления от гражданина.

Из статьи на нашем портале вы можете узнать более подробно о земельном налоге для пенсионеров. Рассмотрим какие категории льготников существуют, а также общий порядок предоставления льгот.

Дополнительные льготы для пенсионеров

Помимо освобождения от уплаты налогов, государство помогает пенсионерам посредством предоставления льгот другого характера. Давайте рассмотрим самые полезные из них.

Предоставление дополнительного отпуска

Предоставление дополнительного отпуска – льгота, которая представляется пенсионеру наряду с освобождением от некоторых выплат.

Дополнительные льготы пенсионерам — серьезное подспорье

Подразумевается отпуск исключительно не оплачиваемый, который пожилой человек проведет за счет имеющихся у него средств, ведь сохранения заработанной платы не производится. Получить данную прибавку к свободным от работы денькам могут:

- ветераны ВОВ (не более месяца и пяти дней за 12 месяцев);

- достигшие пенсионного возраста граждане (плюс две недели за 12 месяцев);

- граждане, достигшие пенсионного возраста и являющиеся инвалидами (плюс 2 месяца).

К слову сказать, также проводится компенсация затрачиваемых на поездку на отдых транспортных расходов. В данном случае государство оплатит затраты пенсионерам, живущим в крайних северных регионах или территориях с такими же жизненными условиями. При этом граждане должны быть не работающими и получать страховую компенсацию за преклонный возраст или наличие инвалидности.

Оплата такого проезда производится раз за период в 24 месяца, то есть два календарных года и лишь в том случае, когда совершается путешествие по территории Российской Федерации. На поездки за ее пределы, в другие страны, льгота не распространяется.

Получение данной льготы возможно при обращении в местное отделение ПФ РФ. Обязательно обращайтесь в пункт по месту своего проживания. Компенсацию можно получить двумя следующими способами:

- сразу в виде купленных билетов;

- после покупке билетов, предоставив подтверждающие произведенные затраты документы.

Обращаться в ПФ можно не напрямую, а используя многофункциональный центр, занимающийся оформлением всей гражданской документации. Если вы хотите компенсировать стоимость проездных билетов необходимо обратиться в органы заранее, и предоставить подтверждение последующего нахождения в санатории, или другом аналогичном заведении. В роли подтверждения обычно выступает путевка или другой документ подобного характера, например, заключенный с организацией договор о временном съеме жилья, например, домика на берегу озера или комнаты в здании турбазы.

Согласно правилам, к компаниям-перевозчикам особенных требований не предоставляется, они могут быть как частными, так и государственными. Тем не менее, оплата транспорта производится только на перевозки в переделах российских границ, в том числе полуострова Крым.

Социальная помощь от государства

Для граждан пенсионного возраста, размер среднего дохода которых является меньшим, чем установленный в субъекте РФ по месту проживания гражданина минимум, государство предполагает выдачу социальной помощи в виде пенсионной доплаты к основной выдаваемой сумме. Ее размер определяется разницей между прожиточным минимумом и размером пенсионных начислений пожилым неработающим гражданам. Помимо прочего, законодательно определены еще некоторые гражданские категории, которые могут получить данную государственную поддержку.

Для того чтобы выплаты добавились к пенсии, нужно написать заявление в органы социальной защиты, относящиеся к месту жительства гражданина. Некоторые разновидности самостоятельно местными отделами пенсионного фонда причисляются к конкретным гражданам.

Подведем итоги

Как видите, нюансов, касающихся льгот для пенсионеров, не мало. Неприятные стороны законодательства состоят в следующих моментах:

- обязательном «заявительном» характере льгот;

- степенью сложности сбора нужных бумаг и выяснения данных для людей пенсионного возраста.

Действительно неприятно, что если пенсионер не успеет вовремя подать заявление, то вынужден будет во многих случаях оплачивать некоторые налоги, при этом, даже не зная, вероятно, что может от них освободиться. Кроме того, многие пенсионеры находятся в том состоянии, когда самостоятельно разобраться и проходить по всем нужным инстанциям сложно ввиду физического состояния.

Чтобы помочь им разобраться, и при этом не выходить из дома, государство предоставляет возможность проконсультироваться. Узнать информацию по всем интересующим вопросам о налогообложении, граждане страны, достигшие пенсионного возраста, могут, позвонив в Пенсионный Фонд Российской Федерации. Номер его горячей линии следующий: 8-800-775-5445.

Кроме того, на все существующие вопросы обязана ответить налоговая службы России. Вот номер ее горячей линии 8-800-222-22-22. Звонок по данным номерам является бесплатным, поэтому пенсионеры могут не бояться получения солидных счетов за телефонные разговоры.

Видео – Налоги для пенсионеров

Регулярная уплата налогов пожилыми людьми негативно сказывается на полноценном существовании, так как она отнимает весомую часть дохода. Действующие нормативно-правовые акты содержат сведения о различных льготах в отношении лиц, достигших преклонных лет.

Важно понимать, что пенсионер может быть, как полностью освобожден от уплаты налогов, так и вносить средства в государственную казну на льготных основаниях.

Законодательное регулирование вопроса

Пенсионеры освобождены от уплаты некоторых налогов. Но не всегда условия одинаково изложены во всех законодательных актах.

Так, на федеральном уровне не предусмотрено никаких привилегий для пенсионеров в части уплаты земельного налога.

А статья 395 Налогового Кодекса регламентирует, что некоторые люди пожилого возраста (малочисленные коренные жители отдельных районов) могут не оплачивать .

Местная власть также вправе вносить свои коррективы.

В федеральном законодательстве установлено послабление для пенсионеров в виде освобождения от уплаты .

Взносы на транспорт

Регулирование данного налога производится властью того региона, в котором транспортное средство быть поставлено на учет.

Федеральное законодательство не предоставляет пенсионерам никаких привилегий в конкретном случае.

Нельзя забывать и о ситуациях

, освобождающих от уплаты , даже если о подобном послаблении не подумала региональная власть, например:

Нельзя забывать и о ситуациях

, освобождающих от уплаты , даже если о подобном послаблении не подумала региональная власть, например:

- Автомобиль является средством передвижения инвалида.

- Покупку транспорта произвела социальная защита. При этом максимальное значение мощности не должно превышать 100 л.с.

- Наличие в собственности нескольких видов транспорта позволяет рассчитывать на освобождение от уплаты взноса в бюджет в отношении одного из них .

Для прояснения вопроса о том, есть ли льготы, которыми можно пользоваться, пенсионер должен обратиться в налоговую службу в соответствии с адресом прописки.

На землю

Законодательство гласит, что если гражданин относится к коренным малочисленным народам, местом проживания которых является Север, Сибирь и Дальний Восток, а использование земельного участка направлено на сохранение и развитие привычных жизненных устоев и ведение хозяйства, то ни о каком земельном налоге не может быть и речи.

Подоходный

Военный пенсионер может пользоваться правом бесплатного проезда туда-обратно на любом виде транспорта, если ему необходимо добраться до , лечебницы или другого специализированного медицинского учреждения.

Военный, уволившийся в связи с наличием выслуги, позволяющей отправиться на досрочную пенсию, но продолживший выполнение трудовых обязанностей, имеет право получить в случае приобретения/продажи объекта недвижимости. При этом действуют следующие ограничения: 2 млн. руб., если имеет место быть покупка, 3 млн. руб., если в приобретении участвуют кредитные средства, 1 млн. руб., если бывший военный продал собственную недвижимость.

Военный, уволившийся в связи с наличием выслуги, позволяющей отправиться на досрочную пенсию, но продолживший выполнение трудовых обязанностей, имеет право получить в случае приобретения/продажи объекта недвижимости. При этом действуют следующие ограничения: 2 млн. руб., если имеет место быть покупка, 3 млн. руб., если в приобретении участвуют кредитные средства, 1 млн. руб., если бывший военный продал собственную недвижимость.

А вот обязательства, возникшие в соответствии с земельным или транспортным налогом, придется выполнять на общих условиях.

Налог на доходы физического лица не взимается с военного пенсионера, если речь идет о таких источниках, как: пенсионное обеспечение, материальная помощь или оплата путевки в медицинский санаторий бывшим работодателем.

Ветераны труда

Могут быть предоставлены земельные участки, при условии подачи необходимого пакета бумаг в жилищный комитет и выполнении следующих условий :

- нет ни одного объекта недвижимости в собственности;

- имеющихся жилищных условий недостаточно для нормального существования;

- наличие официальной регистрации на территории субъекта РФ не менее 5 лет.

В соответствии с Налоговым кодексом, налог на землю и имущество относятся к категории местных, то есть внесенные гражданами средства поступают в местную казну.

Следовательно, информация о том, кто и в какой последовательности их оплачивает или нет, должна содержаться в локальных нормативных актах, регулирующих ситуацию в конкретном крае или области.

Имущественный

рассчитывается исходя из цены объекта в соответствии с кадастром. Оплату следует производить только после окончания налогового периода, который является календарным годом.

Имущественный

рассчитывается исходя из цены объекта в соответствии с кадастром. Оплату следует производить только после окончания налогового периода, который является календарным годом.

Ветеран труда, как и любой другой владелец земельного участка , оплачивает налоговые обязательства. Правда, муниципальная власть тоже вправе регулировать вопрос предоставления льгот, поэтому зачастую налоговая база подлежит уменьшению.

К функциям региональных налоговых органов относится ведение разъяснительных работ среди населения. Сотрудник службы должен максимально ясно изложить информацию о том, как и где можно произвести оплату, сообщить о разъяснениях, если они есть и оповестить об ответственности, в случае допущения задолженностей.

В соответствии с федеральным законодательством, земельный налог могут не платить следующие ветераны труда:

- и СССР;

- инвалиды, полностью ограниченные в движении;

- инвалиды 2 группы, если таковая была им назначена до 2004 года;

- инвалиды детства;

- ветераны войны;

- граждане, пострадавшие в Чернобыле.

«Одинокое» звание ветеран труда не предоставляет никаких привилегий по налоговым обязательствам.

Ни в одном федеральном законе не содержится сведений, освобождающих усердно потрудившихся граждан от уплаты имущественного налога. Но, в составе некоторых региональных программ можно найти информацию о социальной помощи.

Основной принцип состоит в уменьшении облагаемой суммы. Претендент на льготу должен соответствовать определенным требованиям: постоянная регистрация, отсутствие какого-либо хозяйственного процесса и т.д.

Подробную и достоверную информацию о льготах, требованиях, комплектности и порядке подачи документов, лучше всего узнавать в налоговой службе в соответствии с местом постоянного проживания.

Об изменениях в правилах уплаты взносов в бюджет страны пенсионерами смотрите в следующем видеосюжете:

Подоходный налог, который также называется налогом на доходы физических лиц – это денежные отчисления с заработной платы граждан нашего государства. Его плательщиками являются абсолютно все люди, занимающиеся трудовой деятельностью на территории Российской Федерации. Соответственно, в случае если иностранный гражданин работает в нашей стране, он также выплачивает его.

Виды ставок для оплаты налога

Существует пять видов ставок подоходного налога. Диапазон их значений составляется от 9 до 35 процентов. Первые три применятся по отношению к гражданам нашего государства, остальные – к представителям других стран.

Ставка в 15% используется при вычете налога с полученных дивидендов иностранных граждан, 35% – для всех остальных полученных доходов.

Отчислением налога на доходы физических лиц занимается организация, в которой гражданин ведет свою трудовую деятельность. Соответственно, ему нет необходимости самостоятельно выполнять эти выплаты. Заработная плата, получаемая гражданином, выдается уже с вычтенным подоходным налогом.

Каким доходом считается пенсия

Согласно положениям 217-ой статьи налогового кодекса нашего государства, пенсия считается доходом, который получают физические лица. Однако, они не облагаются налогом на доходы физических лиц, поэтому их можно считать пассивной прибылью.

Однако вышесказанная информация касается только тех пенсионных вознаграждений, средства для выплаты которых были взята из бюджета различных государственных учреждений. Пенсии, выдаваемые негосударственными пенсионными фондами в России, облагаются подоходным налогом так же, как и любая другая выплата. Также исключение составляет добровольное страхование части пенсионных вознаграждений накопительного типа.

Виды налогов

По факту, социальные выплаты все же являются доходами, получаемыми физическими лицами, которые не облагаются большинством видов налогов. Однако существует три исключения. Согласно действующим положениям налогового кодекса нашего государства, выплаты социального вида не освобождаются от следующих типов налогообложения:

- транспортный;

- земельный (распространяется на земельные участки, находящиеся в собственности физического лица);

- недвижимость.

Возврат подоходного налога с пенсий

Обратите внимание

Пенсионеры, как и все граждане РФ, обязаны подавать декларацию 3 НДФЛ и оплачивать налог после продажи недвижимости. Однако есть исключения — если объект был в собственности 3 или 5 лет (в зависимости от даты покупки жилья) или стоимость, по которой продается объект, окажется меньшей, чем ее покупная цена — налог платить не нужно. Подробнее мы расскажем на .

Как уже было сказано, пенсии, выдаваемые учреждениями государственного уровня, не облагаются налогами на доход физических лиц. Однако это не касается частных пенсионных фондов, соответственно налог на доходы физических лиц в России в 2019 году с пенсии подобного рода выплачивается. Также это правило действует для накопительной части пенсии.

В соответствии с действующим законодательством нашего государства, гражданине может вернуть подоходный налог с получаемых им пенсионных вознаграждений в следующих случаях:

- Лицо работает и получает доход, подлежащий налогообложению.

- Пенсионер вел трудовую деятельность за последние три года, предшествовавшие периоду появления вычета, а также получал прибыль, правом на перевод которой он обладает.

- Пенсионные взносы были перечислены в пенсионный фонд негосударственного типа или же взносы на накопительную часть пенсии совершались в добровольном порядке.

Что можно сделать, чтобы не платить налоги

В 2014-ом году был введен . После этого, многих граждан волновал вопрос «стоит ли переводить накопительную часть пенсии». Ответ на него очень прост. Если лицо не желает потерять должность пенсионных отчислений, то ему необходимо перевести пенсию.

При переводе накопительной части пенсии в негосударственные пенсионные фонды, они перестанут облагаться налогом на доходы физических лиц. Это совершенно законно. От гражданина лишь требуется выбрать пенсионный фонд. Лучше всего остановить свой выбор на НПФ, включенным в состав системы гарантирования.

Налоги, выплачиваемые работающими пенсионерами

В наше время, очень часто практикуется официальное ведение трудовой деятельности пенсионерами. Кто-то может подумать, что в этом случае они не платят налоги. На самом деле это не так. С доходов работающих пенсионеров подоходный налог взимается точно так же, как и с других граждан.

В итоге, можно понять, что все пенсионные вознаграждения являются полноценными доходами, получаемыми физическими лицами. Однако подоходный налог с пенсии не берется лишь в том случае, когда она выплачивается государственными учреждениями. Соответственно, если пенсионер решил использовать возможность вычета по НДФЛ, то он обладает правом этого при условии, если за предыдущие три года он получал доходы, подлежащие налогообложению.

Юрист ответит на интересующие вопросы в комментариях к статье

Пенсия, независимо от ее вида, не облагается в 2019 году подоходным налогом. НДФЛ удерживается с отчислений работодателей в счет накопительной пенсии сотрудника, с доплат к пенсии, непредусмотренных законодательством, с заработной платы работающих пенсионеров, с дохода от инвестиций, накоплений при расторжении договора с НПФ. Социальным налоговым вычетом пенсионер может воспользоваться только с сумм, перечисленных лично в адрес негосударственного фонда, но при расторжении договора она вычитается из выкупной суммы.

С любого дохода россияне обязаны уплачивать налог на доход физического лица. Но пенсия, по сути, является возвратом отчислений работающих граждан или социальным государственным обеспечением. Можно ли отнести такие выплаты к доходам, что является основанием для удержания подоходного налога и дает право пенсионерам воспользоваться налоговым вычетом? Все зависит от вида выплат и других условий формирования пенсионного обеспечения. Поэтому будем разбираться, в каких случаях облагается пенсия подоходным налогом в 2019 году.

Подоходный налог с пенсии

Доходы граждан РФ и нерезидентов, полученные от российских или иностранных компаний через обособленные подразделения на территории России, в денежной или натуральной форме, в соответствии со ст. 208 Налогового Кодекса, облагаются подоходным налогом по ставке от 9 до 35%. Налогообложению не подлежат случаи, прямо исключенные законом из налоговой базы.

Поэтому заявление, что пенсия не облагается НДФЛ, не совсем корректно. Налог не удерживается только с выплат, указанных в перечне исключений, отраженных в ст. 217 НК.

Не подлежат налогообложению следующие виды выплат пенсионерам:

- Пенсии по государственному обеспечению, в том числе:

- выплаты по выслуге лет государственным и муниципальным служащим;

- содержание, выплачиваемое летчикам, космонавтам, военнослужащим в отставке;

- обеспечение лиц, пострадавших или ликвидирующих аварию на ЧАЭС;

- социальные пособия по старости;

- социальные пособия инвалидам по старости;

- обеспечение по потере кормильца.

- Страховые пенсии, в том числе:

- расчетная часть трудовой пенсии;

- фиксированная выплата, добавляемая к страховому обеспечению;

- досрочное пенсионное обеспечение;

- выплаты по инвалидности;

- платежи по потере кормильца.

- Накопительная пенсия, установленная нормами законодательства.

Получается, что все основные виды пенсионных выплат исключены из налогооблагаемого перечня, поэтому с выплат, которые пенсионеры получают в старости из пенсионного или государственного бюджета, не удерживается подоходный налог.

Облагаются ли налогом доплаты к пенсии

Если основные виды пенсионного обеспечения являются «неприкосновенными» для налога, распространяется ли вето на доплаты, надбавки и индексацию?

В законе говорится, что от налогообложения освобождаются любые социальные доплаты к пенсиям, выплачиваемые в соответствии с законодательством РФ и субъектов РФ.

Получается, что доплаты до прожиточного минимума пенсионера как федерального, так и регионального формата не подлежат обложению подоходного налога. Такая норма сохраняется даже в случаях, когда размер социальной доплаты превышает величину самой пенсии.

Другие виды прибавок, предусмотренных законодательством, также не могут облагаться налогом. К таким льготным доплатам относятся:

- увеличение фиксированной выплаты на иждивенцев;

- двойная фиксированная ;

- льготная доплата к ФВ при наличии северного стажа и выработки в регионах, приравненных к РКС.

В перечень исключений также отнесены все коэффициенты, повышающие платежи пенсионеров:

- мотивирующие;

- региональные;

- предусмотренные для малых народов Севера.

Индексация, а также рост выплат, привязанных к денежному обеспечению, не относятся к дополнительному доходу, а являются методом пересчета пенсионного обеспечения в соответствии с уровнем инфляции, МРОТ и прочих социальных показателей. Поэтому такие повышения выплат пенсионерам не являются базой для удержания НДФЛ.

Однако прибавки к пенсии, которые не предусмотрены федеральным или региональным законодательством, с точки зрения налогового законодательства, принято считать дополнительным доходом. Именно такое разъяснение дает Минфин:

- В письме №03-04-05/48965 от 13 июля 2018 г. говорится, что от подоходного налога не освобождаются корпоративные доплаты к пенсионному обеспечению за счет работодателя. Независимо от того, выплачивается такой бонус работающему пенсионеру или бывшему сотруднику, он будет облагаться налогом по ставке 13%.

- В письме № 03-04-06/46210 от 30 октября 2013 г. сообщается, что ежемесячные доплаты к трудовой пенсии муниципальным служащим по решению местного органа самоуправления не включены в перечень льготных ст. 217 НК РФ. Поэтому такие платежи подлежат налогообложению как доход физических лиц.

Если при выходе на заслуженный отдых работодатель выплачивает пенсионеру выходное пособие, налог будет насчитан на сумму, не превышающую 3-кратный размер его среднемесячной заработной платы. Для работников северных регионов льгота распространяется на суммы, превышающие 6-кратный размер зарплаты. Такая норма действует с 2012 г., о чем разъясняет ФНС в письме N АС-4-3/15293@ от 13 сентября 2012 г.

НДФЛ с доходов работающих пенсионеров

Работающие пенсионеры относятся к особой группе, так как получают выплаты из разных источников.

Но налогами их доходы облагаются не всегда:

- пенсия государственная или страховая освобождена от налогообложения;

- основная по ставке 13%;

- премии, поощрительные доплаты к пенсионному обеспечению, перечисляемые работодателем, относятся к дополнительным доходам и облагаются подоходным налогом.

Примечание! С любого дополнительного дохода пенсионера, отличного от пенсии или социального пособия, в том числе от инвестиционной или бизнес-деятельности, получения дивидендов, удерживается НДФЛ.

Подоходный налог с «негосударственной пенсии»

Положения, прописанные в ст. 217 НК, не раскрывают в полном объеме особенности налогообложения накопительных пенсий. В нормативном акте сказано, что такой вид обеспечения не относится к доходу, но только при условии, что он является государственным.

Получается, что выплата накоплений, скопившихся в период с 2004 по 2014 г., когда взносы в ПФР делились на страховые и накопительные, не могут облагаться подоходным налогом. Это требование сохраняется и при переводе накоплений в негосударственные структуры. Ведь, по сути, накопления являются частью зарплаты, с которой уже уплачивается НДФЛ, отложенной на старость и переданной в управление государственной или негосударственной структуры.

Но программа альтернативного пенсионного обеспечения не прекратила своего существования в связи с введением моратория на накопительные пенсии. Для формирования дополнительного дохода в старости предусмотрены программы негосударственного обеспечения.

С точки зрения удержания НДФЛ, закон рассматривает такие выплаты в разрезе источника финансирования:

- Если взносы оплачиваются физическим лицом за себя или третье лицо: родителей, детей, братьев, сестер, внуков, дедушек, бабушек – платежи не являются базой для удержания подоходного налога, так как они осуществляются из дохода, который уже был учтен при начислении НДФЛ.

- Когда финансирование идет по корпоративным программам, где за работника взносы перечисляет работодатель, платежи подлежат налогообложению. В этом случае налог уплачивает НПФ, то есть на личный накопительный счет клиента зачитывается сумма за вычетом подоходного налога.

От вида финансирования зависит и право застрахованного лица воспользоваться налоговым социальным вычетом. Такая возможность существует только при личном перечислении дополнительных средств на накопительную часть трудовой пенсии. Если такие взносы осуществлялись за счет работодателя, вычет физическому лицу не предоставляется.

Справочно! Максимальная сумма расходов, в том числе на формирование накопительной пенсии, лечение, обучение, на которую распространяется право на получение социального возврата, не может превышать 120 000 руб.

Воспользоваться такой льготой можно на протяжении 3 лет с момента возникновения права на нее.

Следует учитывать, что при расторжении договора с НПФ размер использованного вычета удерживается из выкупной суммы договора. Если правом на вычет застрахованное лицо не воспользовалось, при предъявлении справки из налоговой выкупная сумма не уменьшается.

Кроме этого, при расторжении контракта дополнительно облагается НДФЛ по ставке 13% прибыль, полученная от инвестирования накоплений.

Этих трат можно избежать, если не расторгать договор с НПФ и получить накопления в виде пенсионных срочных или бессрочных выплат.

Налоговые вычеты для пенсионеров

Если с дохода пенсионера удерживается подоходный налог, он имеет право на получение налогового вычета, в том числе:

- Стандартные, предусмотренные для родителей, опекунов детей, ветеранов, инвалидов, чернобыльцев – ст. 218 НК РФ.

- Социальные, выплачиваемые как возврат при оплате обучения, медицинских услуг, накопительной пенсии – ст. 219 НК РФ.

- Имущественные, связанные с – ст. 220 НК РФ.

- Профессиональные, при получении доходов самозанятыми лицами, по договорам гражданско-правового характера, авторские вознаграждения – ст. 221 НК РФ

- Инвестиционные, связанные со сделками с ценными бумагами.

Воспользоваться правом на возврат НДФЛ пенсионер может в течение 3 лет с момента его возникновения. Порядок оформления налогового вычета пенсионеров не отличается от общепринятых правил.

Если доходы пенсионера не облагаются подоходным налогом, как в случаях с получением трудовой или государственной пенсии, воспользоваться правом на налоговый вычет он не имеет права.

Образование: Высшее экономическое, специализация – менеджмент в производственной сфере (Краматорский экономико-гуманитарный институт).

3 января 2019

.